Оценка инвестиционных проектов

Оценка инвестиционных проектов с использованием дисконтирования денежных потоков

Скачать в архиве ![]() Оценка инвестиционных проектов

Оценка инвестиционных проектов

Данная статья посвящена расчетам основных показателей эффективности инвестиционных проектов, рассчитываемых с учетом фактора времени, а также вопросам, возникающим при расчете показателей. Статья ориентирована на специалистов финансово-экономических служб, перед которыми, может быть впервые, стоит задача оценки инвестиционного проекта, с целью предоставления результатов владельцу компании, привлечения сторонних инвесторов, либо кредиторов.

Для оценки инвестиционных проектов используется две группы показателей: показатели, рассчитываемые без учета фактора времени и показатели, рассчитываемые с учетом фактора времени.

Первая группа показателей более проста в расчете, но она не учитывает того, что сегодняшние и завтрашние деньги для инвестора стоят по-разному, то есть расчеты этих показателей осуществляются без приведения денежных потоков к единому моменту времени.

Вторая группа показателей, о которых и пойдет речь в статье, в отличие от показателей первой группы учитывают разную стоимость денег в разные моменты времени (теория временной стоимости денег). Эти показатели являются более интересными для владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта (не завышают ее, как показатели первой группы), то есть являются более надежным (лучшим) гарантом успешности проекта. Суть их расчета заключается в приведении будущих денежных потоков (стоимости денег) к «сегодняшнему» дню, вернее, к моменту начала инвестиций в проект (предполагается, что инвестиции будут осуществлены в этом году). Приведение денежных потоков называется дисконтированием, суть которого состоит в том, что нам «сегодня» нужно принять решение о том, следует ли инвестировать средства в проект, либо стоит проблема выбора более эффективного проекта из нескольких, для этого необходимо знать: насколько выгоден, либо не выгоден проект; либо какой проект более эффективен (выгоден)? Для этого мы составляем бизнес-план – моделируем деятельность на несколько лет вперед, чтобы рассчитать эффективность, а моделируем, исходя из «сегодняшних» цен, расходов, предполагаемых доходов (а соответственно, исходя из «сегодняшних» платежей и поступлений). Следовало бы еще учесть альтернативные безрисковые вложения, которые могли бы принести нам определенный доход наверняка, риски неблагополучного исхода проекта, требуемую норму доходности от вложенного капитала. Предполагается, что как раз дисконтирование планируемых денежных потоков и приводит их к текущему моменту с учетом инфляции, безрисковых вложений, рисков конкретного проекта, либо требуемой нормы доходности от вложенного капитала в зависимости от выбранного подхода к определению ставки дисконтирования, используемой при дисконтировании денежных потоков. Результаты дисконтирования и оценки эффективности проекта во многом зависят от ставки дисконтирования, которая в свою очередь зависит от метода ее определения (расчета).

Выбор варианта определения (расчета) ставки дисконтирования - это отдельная большая тема, не раз описанная в различных источниках – Интернет, учебниках, книгах, в профильных журналах. Поэтому не будем останавливаться на ней подробно, отмечу только, что существует несколько подходов к определению ставки дисконтирования, такие как:

Определение стоимости собственного капитала (модель оценки долгосрочных активов CAMP);

Средневзвешенной стоимости капитала (WACC);

Кумулятивного построения – наиболее часто используемый подход, основанный на экспертной оценке рисков.

Более подробно остановимся на расчете самих показателей эффективности проекта, рассчитываемых с учетом фактора времени:

NPV – чистый дисконтированный доход (чистая приведенная стоимость проекта);

IRR – внутренняя норма доходности (прибыли/ рентабельности) инвестиций;

DPBP - дисконтированный срок окупаемости инвестиций

Расчет каждого показателя и подготовка денежных потоков к расчету имеет нюансы, которые неизбежно вызывают вопросы при расчете их впервые, которые мы и постараемся разобрать.

Расчет показателей осуществляется на основе данных из плана движения денежных средств инвестиционного проекта, который в свою очередь строится на основе плана доходов и расходов проекта и графика поступлений и платежей. Таким образом, важно, чтобы первоначальная информация для моделирования деятельности в пределах горизонта планирования (рассматриваемого срока проекта), а также сами планы движения денежных средств, доходов и расходов были как можно более проработанными, точными и корректными, в целях минимизации погрешности результатов расчетов и рисков проекта. Здесь возникает вопрос: а учитывать ли инфляцию при моделировании деятельности и как это сделать? Существует два способа учета инфляции в расчетах:

Дефлирование денежных потоков до осуществления дисконтирования, то есть путем моделирования денежных потоков с учетом инфляции по периодам проекта, например, с поправкой сумм на инфляционный коэффициент;

Учет инфляционной составляющей при расчете ставки дисконтирования

В первом случае не нужно учитывать инфляционную составляющую в ставке дисконтирования, а во втором соответственно – не учитывать инфляцию при моделировании денежных потоков (то есть следует формировать план движения денежных средств в текущих ценах). Отмечу, что в случае, когда инфляция по разным составляющим плана существенно различается, следует ее учитывать способом дефлирования денежных потоков.

Часто возникает вопрос: а что же такое срок проекта (горизонт планирования/ исследования проекта) и как его определить, ведь чем больший срок мы рассматриваем, тем больше значение основного показателя эффективности проекта (NPV)? Теоретически, период планирования проекта должен быть равен жизненному циклу проекта, то есть интервалу времени от момента его появления (начала инвестиций) до его ликвидации/ полного износа. Но представьте, если рассматривается проект, жизненный цикл которого более 10 лет. Это значит, что мы должны моделировать деятельность на более 10 лет вперед? Это довольно сложно в сегодняшних условиях экономики. Поэтому следует моделировать деятельность на срок, позволяющий более точно и уверенно спланировать потоки денежных средств, доходы и расходы проекта (несколько лет), но срок должен быть не менее простого срока окупаемости проекта, чтоб была возможность просчитать дисконтированный срок окупаемости проекта. Если рассматривается проект со 100% кредитным финансированием, рекомендуется рассматривать срок проекта равный сроку погашения кредита (количество лет). Срок планирования можно понять непосредственно в процессе моделирования – формирования плана движения денежных средств. Однако, распространенная ошибка при оценке инвестиционных проектов, когда планируемый срок меньше жизненного цикла проекта и в расчетах показателей не учитывается остаточная/ ликвидационная стоимость проекта, что значительно может уменьшить значение показателей эффективности. Остаточную ликвидационную стоимость проекта необходимо учитывать при расчетах с целью их корректности.

Период проекта – обычно, это год, так как традиционная формула дисконтирования подразумевает дисконтирование денежных потоков по годам, таким образом, в случае, когда период проекта не год, потребуется корректировка формулы дисконтирования, либо сама ставка дисконтирования должна отражать не годовую, а месячную разницу стоимости денег.

Теперь перейдем непосредственно к показателям эффективности инвестиционного проекта, рассчитываемым с учетом фактора времени. Для наглядности, методику расчетов рассмотрим на примере. В качестве примера возьмем проект строительства нежилого объекта недвижимости под 100% привлеченных средств (кредитная линия). Планируется получение дохода от продажи и сдачи в аренду площадей данного объекта недвижимости.

В таблице 1 представлен смоделированный план движения денежных средств по данному проекту. Рассматриваемый срок проекта – 7 лет, в который более точно можно спланировать доходы и расходы и, который больше простого срока окупаемости проекта. В 7-ом году проекта отражен предполагаемый ликвидационный денежный поток (остаточная стоимость объекта за вычетом налога на прибыль) со знаком «+» от моделируемой продажи объекта недвижимости в конце рассматриваемого срока проекта.

Таблица 1

|

|

1 год |

2 год |

3 год |

4 год |

5 год |

6 год |

7 год |

|

Остаток на начало периода |

0 |

3 784 778 |

29 157 938 |

70 496 191 |

106 072 147 |

141 618 389 |

257 390 934 |

|

Поступления |

590 833 375 |

479 124 033 |

434 469 792 |

392 763 800 |

470 343 200 |

476 512 400 |

476 434 800 |

|

Кредитные средства |

566 800 000 |

177 700 000 |

0 |

0 |

0 |

0 |

0 |

|

Доходы от продажи, аренды |

24 033 375 |

301 424 033 |

434 469 792 |

392 763 800 |

470 343 200 |

476 512 400 |

476 434 800 |

|

Доход от продажи объекта недвижимости (ликвидационный CF) |

0 |

0 |

0 |

0 |

0 |

0 |

485 346 090 |

|

Платежи |

587 048 597 |

453 750 873 |

393 131 538 |

357 187 844 |

434 796 958 |

360 739 855 |

209 351 247 |

|

Платежи за проектные, СМР, покупка ОС (инвестиции, без учета оборотных средств) |

516 923 255 |

224 997 745 |

0 |

0 |

0 |

0 |

0 |

|

Платежи по текущей деятельности |

13 354 092 |

84 974 378 |

109 391 538 |

125 960 344 |

187 744 458 |

206 367 355 |

209 351 247 |

|

% по кредиту (15% год) |

56 771 250 |

105 278 750 |

95 240 000 |

65 227 500 |

40 652 500 |

9 272 500 |

0 |

|

Погашение "тела кредита" |

0 |

38 500 000 |

188 500 000 |

166 000 000 |

206 400 000 |

145 100 000 |

0 |

|

Остаток на конец периода |

3 784 778 |

29 157 938 |

70 496 191 |

106 072 147 |

141 618 389 |

257 390 934 |

524 474 487 |

Традиционно приводятся примеры, где в период инвестиций отсутствуют платежи по текущим расходам и поступление дохода. В нашем примере в период инвестиций появляются и доходы, и текущие расходы, причем, инвестиции осуществляются в течение первых двух периодов проекта.

Итак, показатели, рассчитываемые с учетом фактора времени, подразумевают предварительное дисконтирование (приведение) чистого денежного потока. Чистый денежный поток NCF (Net cash flow) - разность между суммами поступлений и выплат денежных средств компании за определенный период времени; рассчитывается с учетом выплат, дивидендов и налогов. Из определения следует, что мы должны из поступлений вычесть платежи по годам проекта и дисконтировать этот поток, но существует много разных мнений о том, что же включать или не включать в состав дисконтируемого чистого денежного потока. Дискуссии в основном касаются движения денежных средств по кредитам, то есть поступлений денежных средств по кредиту, возврата «тела кредита» (основной суммы кредита) и процентов по нему. Дело в том, что получение и возврат кредита, в том числе процентов по кредиту относятся к финансовой деятельности, а для оценки эффективности инвестиционного проекта используются только сумма инвестиций в проект и данные текущей деятельности. Поэтому мы не включаем в дисконтируемые денежные потоки поступления и выплаты по кредитам (в том числе проценты), относящиеся к финансовой деятельности.

Под инвестициями в данном случае подразумеваем сумму денежных средств, необходимую на проектные работы и строительство объекта недвижимости, покупку основных средств для его дальнейшей эксплуатации, а также начальный оборотный капитал, необходимый для покрытия текущих затрат при начальной эксплуатации объекта до тех пор, пока выручка не будет покрывать текущие расходы.

Нулевым периодом проекта будет первый год проекта, далее – по порядку (1-6 период). В таблице 2 приведен расчет чистого денежного потока (NCF) нашего проекта, где NCF разность поступлений и платежей, в том числе инвестиций.

Справочно: Вопрос о включении в расчет потоков денежных средств амортизации возникает при косвенном определении величины денежного потока, то есть через план доходов и расходов.

Таблица 2

|

Период проекта |

0 |

1 |

2 |

3 |

4 |

5 |

6 |

|

Поступления |

24 033 375 |

301 424 033 |

434 469 792 |

392 763 800 |

470 343 200 |

476 512 400 |

961 780 890 |

|

Доходы от продажи, аренды |

24 033 375 |

301 424 033 |

434 469 792 |

392 763 800 |

470 343 200 |

476 512 400 |

476 434 800 |

|

Доход от продажи объекта недвижимости (ликвидационный CF) |

0 |

0 |

0 |

0 |

0 |

0 |

485 346 090 |

|

Платежи |

530 277 347 |

309 972 123 |

109 391 538 |

125 960 344 |

187 744 458 |

206 367 355 |

209 351 247 |

|

Платежи за проектные, СМР, покупка ОС (инвестиции, без учета оборотных средств) |

516 923 255 |

224 997 745 |

0 |

0 |

0 |

0 |

0 |

|

Платежи по текущей деятельности |

13 354 092 |

84 974 378 |

109 391 538 |

125 960 344 |

187 744 458 |

206 367 355 |

209 351 247 |

|

Чистый денежный поток (NCF) |

-506 243 972 |

-8 548 090 |

325 078 254 |

266 803 456 |

282 598 742 |

270 145 045 |

752 429 643 |

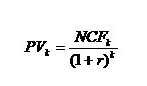

Теперь можно дисконтировать чистый денежный поток (NCF). Формула дисконтирования выглядит следующим образом:

где

PVk — приведенная (текущая) стоимость денежного потока k-го периода проекта

NCFk – чистый денежный поток k-го периода проекта

k – период проекта

r – ставка дисконтирования (в десятичном выражении)

По правилу дисконтирования нулевой период проекта (первый год) является периодом инвестиций, перед нами стоит задача привести чистые денежные потоки проекта к периоду первых инвестиций в проект, то есть к нулевому периоду, поэтому чистый денежный поток нулевого периода не дисконтируется. Следует обратить внимание, что помимо инвестиций, как уже говорилось выше, в нулевом периоде проекта мы имеем текущие расходы и доходы, которые также не дисконтируем. Ликвидационный денежный поток от продажи объекта недвижимости в конце рассматриваемого срока проекта дисконтируется в составе NCF 6-го периода, моделируя тем самым продажу объекта недвижимости в шестом периоде проекта.

Справочно: нет разницы - дисконтировать сначала по отдельности поступления и платежи, а затем высчитать дисконтированный чистый денежный поток (NPV) путем вычитания дисконтированных платежей из дисконтированных поступлений по годам, либо сначала высчитать чистый денежный поток (NCF = поступления – платежи по годам), а затем осуществить дисконтирование чистого денежного потока по годам, результат будет одинаковым.

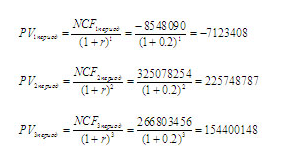

Предположим, что определенная кумулятивным методом ставка дисконтирования нашего проекта составляет 20%, то есть r = 0.2. Дисконтируем чистый денежный поток (NCF) 1-6 периодов из таблицы 2. Подставляя в формулу дисконтирования соответствующие значения, получаем:

И так далее (аналогично за 4-6 периоды). Значения дисконтированных чистых денежных потоков по годам представлены в таблице 3.

Таблица 3

|

Период проекта |

0 |

1 |

2 |

3 |

4 |

5 |

6 |

|

Чистый денежный поток нулевого периода (NCF0) |

-506 243 972 |

|

|

|

|

|

|

|

Дисконтированный чистый денежный поток (PV) |

|

-7 123 408 |

225 748 787 |

154 400 148 |

136 284 115 |

108 565 235 |

251 987 165 |

|

Накопленный дисконтированный чистый денежный поток |

-506 243 972 |

-513 367 380 |

-287 618 593 |

-133 218 445 |

3 065 670 |

111 630 905 |

363 618 070 |

В случае дисконтирования денежных потоков «вручную» с помощью Excel, можно использовать формулу, созданную «вручную»:

=ссылка на ячейку NCF/СТЕПЕНЬ(1+r в десятичном выражении;k)*

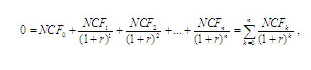

Теперь рассчитаем первый показатель эффективности инвестиционного проекта - NPV (Net Present Value) – чистая приведенная стоимость проекта. Классическая формула для расчета NPV выглядит следующим образом:

где

NPV — чистый приведенный денежный поток

NCF – чистый денежный поток соответствующего периода проекта

n – горизонт исследования, выраженный в интервалах планирования (срок проекта)

k – период проекта

r – ставка дисконтирования (в десятичном выражении)

В случае осуществления расчета NPV с помощью Excel можно использовать специально предназначенную для этого формулу:

=ЧПС(r в %; ссылка на ячейку NCF1период; NCF2период; NCF3период; …; NCFn период) + NCF0 период*

Показатель NPV заключается в суммировании дисконтированных чистых денежных потоков (PV) c 1 по n-ый период проекта и прибавлении к нему отрицательного денежного потока 0-го периода (инвестиций). То есть за счет положительного, либо отрицательного знака чистого денежного потока каждого периода при расчете NPV у нас осуществляется сложение, либо вычитание соответственно дисконтированного денежного потока каждого следующего периода.

По данным из таблицы 3 рассматриваемого примера получаем:

NPV = PV1период+ PV2период+…+ PV6период + NCF0 = - 7 123 408 + 225 748 787 + 154 400 148 +

+ 136 284 115 + 108 565 235 + 251 987 165 – 506 243 972 = 363 618 070 (см. сумму накопленного чистого денежного потока в 6-м периоде таблицы 3)

По общему правилу, если NPV > 0, то проект принимается. Положительное значение NPV значит, что денежный поток проекта за рассматриваемый срок при установленной ставке дисконтирования покрыл своими поступлениями инвестиции и текущие затраты, то есть обеспечил min доход заданный ставкой дисконтирования (r), равный доходу от альтернативных безрисковых вложений и доход равный значению NPV.

Когда NPV = 0 – проект не является ни прибыльным, ни убыточным, он только покрыл свои инвестиции и текущие затраты, обеспечил min доход заданный ставкой дисконтирования (r) при указанных рисках. В данном случае при реализации проекта доход собственников не изменится, но стоимость компании увеличится на сумму инвестиций.

Если NPV < 0, это значит, что проект в рассматриваемый период не обеспечил даже min доход, равный доходу от безрисковых вложений, заложенный в ставке дисконтирования, а, возможно, не покрыл даже инвестиции и текущие затраты (когда чистый денежный поток проекта NCF<0).

При рассмотрении нескольких проектов выбирают тот, у которого NPV больше.

В нашем случае показатель NPV>0, то есть проект должен быть принят, но прежде чем делать выводы об эффективности рассматриваемого проекта следует рассчитать остальные показатели и рассматривать их в совокупности.

Рассмотрим следующий показатель эффективности инвестиционного проекта, рассчитываемого с учетом фактора времени – IRR (Internal Rate of Return) - внутренняя норма доходности. Данный показатель отражает в отличие от NPV доходность проекта в относительном выражении (в процентах), поэтому является более понятным. IRR – это такое значение ставки дисконтирования (r), при котором NPV = 0, то есть при котором текущая стоимость поступлений равна текущей стоимости инвестиций и текущих затрат. IRR отражает безубыточную норму доходности проекта, то есть когда проект становится ни прибыльным, ни убыточным.

Для расчета данного показателя можно применить технически сложные математические расчеты, используя формулу NPV:

где

NCF– чистый денежный поток соответствующего периода

r – ставка дисконтирования (в десятичном выражении)

n – горизонт исследования, выраженный в интервалах планирования (срок проекта)

k – период проекта

В данном случае ставка дисконтирования (r) отражает внутреннюю норму доходности (IRR).

Можно вычислить значение IRR «вручную» методом подбора (подстановки) ставки дисконтирования (r) в формуле NPV, пока не будет достигнуто значение NPV=0,

Рассматривая наш пример, при ставке дисконтирования (r) равной 20% значение NPV имеет довольно неплохое значение (363 618 070), поэтому, чтобы найти значение IRR, попробуем увеличить ставку дисконтирования до 30%. Соответственно, при (r) равной 0,3, используя те же формулы, что при расчете NPV со ставкой дисконтирования 20%, получаем значение NPV =128 563 580. Значение NPV получилось больше нуля, но уже гораздо меньше, соответственно попробуем еще увеличить ставку дисконтирования до 40%, получаем NPV = -25 539 469. Значение NPV получилось отрицательным, соответственно значение IRR данного проекта находится между 30% и 40%, ближе к 40%. Таким образом, продолжая подбор ставки дисконтирования (r), мы нашли значение (r), при котором NPV равно нулю - значение IRR рассматриваемого проекта = 38%.

При расчете показателей с помощью Excel, можно воспользоваться специально предназначенной формулой для расчета IRR:

=ВСД(ссылка на массив NCF0:NCFn; предполагаемое значение IRR в %, либо любое значение в %>r)*

Проект принимается, когда значение показателя IRR>ставки дисконтирования (r). В данном случае проект окупает затраты, обеспечивает прибыль, заданную ставкой дисконтирования и обеспечивает запас прибыли в абсолютной величине, равной NPV, а в относительной – равной (IRR-r). Когда IRR<ставки дисконтирования (r), проект следует отклонить, так как он не только не обеспечивает дополнительную доходность (запас прибыли), но даже не обеспечивает прибыль, заданную ставкой дисконтирования - минимальный доход, равный вложениям в альтернативные проекты.

Уже второй показатель удовлетворяет установленным требованиям, но не стоит торопиться с выводами, рассчитаем следующий показатель.

Рассчитаем дисконтированный срок окупаемости инвестиций нашего проекта - DPBP (Discount Payback Period), который учитывает различную стоимость денег во времени. Дисконтированный срок окупаемости проекта рассчитывается аналогично обычному сроку окупаемости, разница лишь в том, что для расчета дисконтированного срока окупаемости используется не простой, а дисконтированный чистый денежный поток. Показатель DPBP отражает, за какой период времени доходы проекта окупят инвестиции и будут покрывать текущие затраты, то есть когда накопленный по периодам (годам) проекта дисконтированный чистый денежный поток сменит знак с минуса на плюс и больше не будет изменяться. Соответственно, дисконтированный срок окупаемости проекта будет всегда больше обычного срока окупаемости. В нашем примере, накопленный дисконтированный денежный поток (см.таблицу 3) имеет последнее отрицательное значение в третьем периоде проекта. Обычно в рассматриваемых инвестиционных проектах получение доходов начинается после нулевого периода проекта – в первом, поэтому отсчет срока окупаемости начинается с первого периода проекта. В нашем случае получение дохода и текущие расходы присутствуют уже в нулевом периоде проекта, поэтому отсчет срока окупаемости мы начнем с нулевого периода проекта, то есть период проекта+1 год. Таким образом, дисконтированный срок окупаемости нашего проекта равен (3период+1) четырем полным годам. Чтобы более точно просчитать дисконтированный срок окупаемости нам необходимо понять: за какую часть следующего (за 4-м годом проекта, то есть за 3-м периодом) года проект выйдет на ноль, то есть инвестиции полностью окупятся. Для этого мы делим отрицательный остаток третьего периода (133 218 445) на значение дисконтированного чистого денежного потока следующего периода (PV4 = 136 284 115), получаем значение равное 0,98 – это соответствует 11,7 месяцам. Соответственно, дисконтированный срок окупаемости нашего проекта равен почти пяти годам, точнее – 4 годам 11,7 месяцам.

Обязательным в оценке инвестиционного проекта является анализ его чувствительности. Понятие чувствительности говорит само за себя, суть его в том, что необходимо понять: как проект реагирует на изменения тех или иных первоначальных данных, то есть, насколько изменятся наши показатели эффективности, при изменении условий проекта. Чувствительность показывает прочность проекта. Для этого необходимо выбрать несколько основополагающих факторов, обеспечивающих успех проекта, например:

Спрос (план продаж);

Сроки строительства и сдачи объекта в эксплуатацию;

Стоимость проектных и строительно-монтажных работ (СМР) и т.д.

По сути, это факторы, влияющие на риски проекта, которые выражены при расчете в ставке дисконтирования (r). Таким образом, чувствительность проекта можно оценить, изменяя ставку дисконтирования. Но, если необходимо знать, какой именно фактор (параметр) и насколько влияет на успешность проекта, следует изменять поочередно сами первоначальные данные для расчетов, осуществлять пересчет показателей, наблюдая за тем, как они изменяются при этом. Изменяем поочередно:

спрос в плане продаж, соответственно изменятся доходы, суммы поступлений денежных средств и сумма требующихся инвестиций;

сроки строительства и сдачи объекта в эксплуатацию, соответственно изменится график реализации проекта – сдвинутся во времени расходы, доходы, платежи и поступления, а также потребность в инвестиционных средствах;

стоимость проектных и СМР, соответственно изменятся расходы, суммы платежей и сумма необходимых инвестиционных средств и т.д.

Изменение данных следует осуществлять в процентах к первоначальным. В таком случае анализ чувствительности будет описывать: как изменились значения показателей проекта при изменении, например, спроса (плана продаж) на 10% от первоначального плана.

В нашем примере мы будем изменять ставку дисконтирования (r). Имеет смысл изменять ставку дисконтирования в пределах значения IRR. Таким образом, анализ чувствительности проекта выглядит следующим образом:

|

r |

NPV |

IRR |

DPBP |

|

20% |

363 618 070 |

38% |

5 лет |

|

25% |

233 089 497 |

38% |

5 лет 6 мес |

|

30% |

128 563 580 |

38% |

6 лет |

|

35% |

43 858 930 |

38% |

6 лет 8 мес |

Рассматриваемые показатели близки по своей сути, поэтому для одного проекта выполняются их соотношения:

когда NPV>0, то IRR>r;

когда NPV<0, то IRR

когда NPV=0, то IRR=r;

Теперь можно сравнить все рассчитанные показатели и, используя анализ чувствительности проекта, сделать выводы об его эффективности.

Проект имеет очень хорошие показатели NPV и IRR. Проект достаточно рискован, на это указывает высокая ставка дисконтирования (r), но не смотря на это имеет хороший запас прочности, то есть даже при увеличении ставки дисконтирования до 38% мы имеем положительный NPV. Срок окупаемости проекта равен пяти годам, то есть это долгосрочные вложения. В случае, если данный проект рассматривается в качестве долгосрочного вложения, то данный проект следует принять. Если же проект рассматривается с целью быстрого получения прибыли с последующим ее вложением в другой проект, то есть в качестве «толчкового» проекта, то срок окупаемости довольно большой, то есть проект не достигает своих целей. В таком случае предлагается попробовать уменьшить масштаб проекта, то есть уменьшить первоначальные площади строительства, соответственно изменятся потребность в инвестициях и текущие расходы, но и доходы также уменьшатся. Не смотря на это, возможно, уменьшение масштаба проекта удовлетворит его целям.

Если рассматривается несколько альтернативных проектов, следует сравнить показатели проектов для выбора лучшего. В любом случае необходимо их соотнести с условиями проекта – условиями финансирования, рисками, отраслью, целями и задачами проекта.

Ирина Дьяконова

Новая книга

Новая книга