Маркетинг инвестиционных проектов в строительстве

На современном российском инвестиционном рынке представлены три группы хозяйствующих субъектов:

- предприятия различных размеров, отраслевой принадлежности и форм собственности, которые заинтересованы в привлечении инвестиций;

- потенциальные инвесторы;

- посреднические структуры, выполняющие информационные функции, обеспечивающие продвижение проектов на рынок, их консультационное сопровождение, выступающие гарантами сделок и способствующие привлечению инвестиций.

Каждая группа субъектов инвестиционного рынка неоднородна и, следовательно, может быть разделена на ряд сегментов по различным признакам.

Сегментация предприятий, представляющих инвестиционные проекты, как правило, соответствует специализации инвесторов. В настоящее время в России с позиций инвесторов преобладает следующая сегментация предприятий:

- отраслевая – наиболее привлекательными отраслями для инвесторов являются телекоммуникации, лесопереработка, нефтехимия, пищевая и ряд других отраслей;

- по формам собственности – важным фактором, как правило, является доля государства в уставном капитале предприятия (обычно инвесторы предпочитают, чтобы доля государства не превышала 25% уставного капитала);

- по размерам предприятий – выделяются проекты малого бизнеса и крупных предприятий.

Несколько особняком стоят инновационные проекты, предлагаемые исследовательскими институтами, вузами, малыми предприятиями и предпринимателями.

Сегментацию предприятий и предоставляемых ими проектов проводят сами инвесторы, которые определяют приоритетные направления вложения средств. Интерес банков к приобретению акций предприятий четко обозначился в процессе чековой приватизации, когда российские банки, несмотря на законодательные ограничения, активно занялись покупкой акций приватизированных предприятий. Так, «Российский кредит» вкладывал средства в черную и цветную металлургию, радиопромышленность; «Альфа-банк» интересовался промстройиндустрией, цементными заводами; «Менатеп» вложил более 100 млрд. руб. в химическую промышленность и предприятия по выпуску удобрений; «Инкомбанк» хотя и разорился после кризиса 1998 г., но до этого действовал в алюминиевой, пищевой промышленности, в добывающих и импортозамещающих производствах; «Онэксимбанк» работал с химической промышленностью и металлургией; «Мосбизнесбанк» кредитовал в основном предприятия торговли и сферы услуг.

Предприятия тоже должны проводить сегментацию потенциальных инвесторов, хотя это сейчас не делается или делается в усеченном виде, поскольку предприятия, представляющие инвестиционные проекты, как показывает анализ более 100 проектов, обычно ориентируются лишь на иностранных инвесторов.

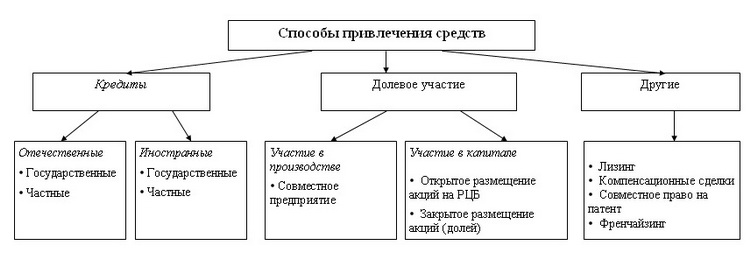

Спецификой инвестиционного рынка является разнообразие источников и форм инвестиций, четко выраженная принадлежность денег, что обусловливает необходимость проведения исследований этого рынка с целью определения, у кого именно имеются финансовые ресурсы, на каких условиях и на какой срок их можно привлечь.

Исследования рынка инвестиций со стороны предприятий, представляющих инвестиционные проекты, направлены на то, чтобы определить приемлемый сегмент рынка и форму инвестирования, выяснить требования «своего» потенциального инвестора и в соответствии с ними провести конкретизацию проекта.

Когда инвестор известен, нет потребности в инвестиционном маркетинге, однако это довольно редкая ситуация, гораздо чаще проекты разрабатываются для абстрактного, чаще иностранного инвестора, и в этом случае меняется методика работы с инвестиционными проектами.

По мнению автора, инвестиционный проект является товаром, который продвигается на инвестиционный рынок, конкурирует с другими проектами за привлечение финансовых средств. К инвестиционному проекту, как и к любому товару или услуге, может быть применен маркетинговый подход, суть которого состоит в том, чтобы выставлять на рынок то, что пользуется спросом, адаптировать товар к требованиям покупателя, в роли которого выступает инвестор. Между тем из нашего опыта работы с инвестиционными проектами следует, что определение потенциального инвестора (покупателя) и его желаний является наименее проработанным этапом, требующим применения маркетинга.

Анализ инвестиционного рынка показывает, что он обладает многими чертами товарного рынка: однородностью его товаров – инвестиционных проектов, отраслевой и географической структурой. Вместе с тем этот рынок имеет свои правила и правовые нормы, определяющие характер взаимоотношений продавцов и покупателей, существуют специфические методы продвижения проектов на рынок, формы и условия привлечения средств инвестора (покупателя).

Характерной особенностью данного рынка является отсутствие определенного «места», где предоставляются проекты, или каналов сбыта, если воспользоваться терминологией товарных рынков. Это обусловливает важность мероприятий по продвижению проектов на рынок со стороны предприятий, объясняет появление посредников на этом рынке, а также определяет систему мер со стороны потенциальных инвесторов по сбору информации о существующих проектах.

Формирование системы коммуникационных связей между предприятиями и потенциальными инвесторами (вместо каналов сбыта продукции или системы доставки услуг) осуществляется путем взаимного поиска информации, проведения встреч и переговоров для выяснения намерений и требований потенциальных инвесторов и уточнения собственных возможностей предприятий, привлечения к этой работе местных администраций и общественных объединений.

Специфика проекта как товара связана с его уникальностью. Дело в том, что каждый инвестиционный проект существует в единственном числе. А это существенно затрудняет оценку его привлекательности и эффективности, степени риска, связанного с осуществлением проекта, требует от инвестора проведения дорогостоящей экспертизы проекта.

Следовательно, рынок инвестиционных проектов весьма специфичен, отличается от других видов рынков отсутствием каналов сбыта, уникальностью представленных на нем проектов и совершаемых сделок, высокой степенью риска большинства проектов, что, собственно, и определяет специфику маркетинга инвестиционных проектов.

Маркетинг инвестиционных проектов – определенная методика работы на инвестиционном рынке, включающая ряд этапов:

- Определение содержания проекта и присущих ему рисков, подготовка бизнес-плана.

- Исследование рынка инвестиций с целью определения «целевого сегмента» – потенциальных инвесторов и возможных форм инвестирования.

- Продвижение проектов на рынок.

- Доработка проекта в соответствии с требованиями конкретного инвестора.

С точки зрения практических действий маркетинг инвестиционных проектов можно определить как процесс, призванный помочь потенциальным инвесторам оценить и выбрать продвигаемые предприятиями проекты. В методическом плане ключевыми понятиями в маркетинге инвестиционных проектов являются целевой рынок и система продвижения проектов на рынок.

При определении целевого рынка, под которым понимается определенный сегмент потенциальных инвесторов, в первую очередь необходимо разделить инвесторов на две группы – институциональные и частные инвесторы, поскольку при работе с ними используются разные подходы.

Привлечение средств частных инвесторов возможно в основном через использование инструментов фондового рынка – выпуск акций и облигаций, в то время как при работе с институциональными инвесторами можно ориентироваться на всевозможные способы привлечения средств.

Сравнительно низкая доля проектов, для реализации которых предполагается привлечение инвестиций через рынок ценных бумаг, свидетельствует о недооценке предприятиями возможностей данного рынка, о формальном характере приватизации (предприятия не желают делиться собственностью с потенциальными инвесторами).

В то же время во многих странах с развитой рыночной экономикой, наоборот, ценные бумаги как средство привлечения инвестиций опережают долгосрочные коммерческие кредиты, причем среди инвесторов преобладают институты финансового рынка (пенсионные фонды, страховые и финансовые компании) и специализированные инвестиционные банки.

Наряду с определением целевого рынка важнейшим элементом маркетинга инвестиционных проектов является продвижение проектов на рынок.

Продвижение инвестиционных проектов на рынок – это комплекс мер, направленных на формирование спроса на проекты и доведение проектов до потенциальных инвесторов.

Западные специалисты считают, что «процесс продвижения инвестиционного проекта охватывает всю предынвестиционную фазу и может даже захватывать собственно инвестиционную фазу. Он включает в себя набор соответствующих видов деятельности, таких как определение потенциальных спонсоров, проведение переговоров и заключение соглашений о сотрудничестве по всему проекту или по отдельным вопросам (экспортный маркетинг, передача организационных или технических ноу-хау, важнейшие поставки и пр.), а также поиск потенциальных источников финансирования» .

Успех в продвижении проекта на рынок в значительной мере зависит от деловой среды и общего инвестиционного климата страны и региона, проводимой промышленной политики, существующей рыночной инфраструктуры и механизма принятия инвестиционных решений.

Сложность продвижения проектов на рынок связана с уникальностью каждого проекта и необходимостью проведения его экспертизы, а в российских условиях, кроме того, с общим инвестиционным климатом и неразвитостью инфраструктуры инвестиционного рынка. Поэтому на российском инвестиционном рынке и предприятия, и инвесторы занимаются поиском информации.

Предприятия – разработчики инвестиционных проектов пытаются самостоятельно продвигать проекты на рынок путем обращения в государственные органы, коммерческие банки, участия в выставках и конкурсах инвестиционных проектов, а также публикуя информацию о проекте и предприятии в средствах массовой информации (портрет эмитента, например).

Потенциальные инвесторы в лице российских и иностранных коммерческих банков, государственных органов российского и регионального уровня проводят конкурсы инвестиционных проектов предприятий с целью сбора информации и выбора наиболее привлекательных проектов. Среди таких мероприятий можно отметить конкурс Министерства экономики РФ, конкурсы проектов малого и среднего бизнеса региональных фондов поддержки предпринимательства, конкурс проектов малого бизнеса Европейского банка реконструкции и развития.

Критерии привлекательности инвестиционных проектов у разных инвесторов разные. Часто принимается во внимание ряд факторов, наиболее важные из которых:

- понимание рынка и потребителей, проработанность стратегии продвижения товара на рынок (стратегии маркетинга);

- наличие управленческой команды, способной реализовать проект;

- вклад предприятия в реализацию проекта (соотношение собственных и заемных средств);

- грамотность оформления инвестиционного проекта/бизнес-плана.

Практика показала, что, с одной стороны, даже планы-победители не соответствуют принятым требованиям и нуждаются в доработке, причем наиболее слабыми оказываются разделы, связанные с маркетингом и финансами; с другой стороны, банки и иные инвесторы очень осторожно относятся к предоставляемым проектам. Среди причин наряду со многими макроэкономическими факторами (несовершенство законодательства, инфляция, не возврат кредитов) следует отметить, что идет отработка механизма взаимоотношений банков с предприятиями в области инвестиций.

Все более активное участие в формировании инвестиционной инфраструктуры и инвестиционного климата принимают посредники, среди которых можно выделить:

- государственные органы – проведение конкурсов проектов, издание региональных каталогов инвестиционных проектов, создание залоговых и иных фондов, предоставление гарантий, продвижение проектов на зарубежные рынки;

- отечественные и иностранные консультационные фирмы и организации;

- выставочные организации, проводящие конкурсы и выставки инвестиционных проектов;

- средства массовой информации, публикующие информацию об инвестиционных предложениях.

В связи с уникальностью инвестиционных проектов потенциальные инвесторы все чаще обращаются за получением объективной информации о предприятии и проекте к независимым фирмам, предлагающим бизнес-справки о предприятии.

Вместе с тем, как свидетельствует опыт других стран, для успешного продвижения инвестиционных проектов требуется значительная институциональная поддержка. Во многих странах для этих целей созданы агентства по содействию и развитию инвестиций. Главная цель таких организаций – не только выявление инвестиционных возможностей и проведение исследований, но и, что более важно, нахождение отечественных и зарубежных партнеров, заинтересованных в инвестировании.

Хотя процесс продвижения инвестиционных проектов на рынок заметно активизировался, однако пока он имеет в основном информационную направленность, не приходится говорить о заметном росте внешних инвестиций.

Кроме макроэкономических факторов, связанных с политической обстановкой, инфляцией, налоговой и инвестиционной политикой государства, инвестиционные процессы все в большей степени зависят от деятельности региональных органов управления и предприятий, нуждающихся в инвестициях. Очень важна в этом направлении инициатива региональных администраций по развитию системы государственных гарантий и страхования инвестиций (формирование залогового фонда), прямой поддержке социально значимых для территории проектов, определению приоритетных отраслей и сфер деятельности, созданию информационной инфраструктуры рынка инвестиционных проектов путем проведения специализированных ярмарок, издания каталогов инвестиционных проектов, поддерживаемых местной администрацией.

Поддержка административных структур различного уровня в настоящее время является залогом успеха и реального получения инвестиций, но принятие решений в данном случае основано не только на экономических критериях.

Со стороны предприятий, в свою очередь, требуется продвижение на рынок проектов, оформленных в соответствии с международными правилами (например, по методике ЮНИДО), одним из важнейших разделов которых, определяющих конкурентоспособность всего проекта, является маркетинговый.

В принципе формирование и продвижение на рынок инвестиционных проектов не зависит от того, насколько они могут быть подвергнуты критике, является нормальным начальным этапом в создании благоприятного инвестиционного климата и, следовательно, потенциального притока капитала, и иностранного, и, прежде всего, отечественного. Однако в рыночных условиях должен измениться подход к формированию, отбору и реализации инвестиционных проектов.

Таким образом, в стране формируется инфраструктура инвестиционного рынка, повышается качество проектов, их обоснованность, однако предприятия уделяют недостаточное внимание продвижению своих проектов на рынок, почти не используют потенциал маркетинга при работе на инвестиционном рынке.

Рассматривая процесс инвестиционного маркетинга, следует обратить особое внимание на завершающий этап – оценку конечных результатов инвестиционного проекта и определение экономического и социального эффекта.

В условиях рыночной экономики инвестор не может удовлетвориться традиционными показателями эффективности, такими, например, как срок окупаемости капитальных вложений (Tок) и приведенные затраты (Зп). Эти показатели, как известно, определяются по формулам:

Tок = К / П , (1)

где П – прибыль за год;

К – капитальные вложения по сводной смете затрат;

Зni = Сi + Ен Кi , (2)

где Сi – годовая себестоимость продукции по рассматриваемому варианту;

Ен – нормативный коэффициент эффективности капитальных вложений, принятый при расчете;

Кi – капитальные вложения по рассматриваемому варианту (с учетом сопряженных затрат).

В формуле (1) прибыль принимается за годовой отрезок времени, подверженный внутренним и внешним воздействиям по налогообложению, ценностным и другим факторам. Капитальные вложения (К) принимаются в полном объеме по сводной смете, а не частями, как хотели бы инвесторы. Из этого следует, что важнейший показатель эффективности – срок окупаемости капитальных вложений – следует переосмыслить применительно к современным условиям. Поскольку инвестора (или потенциального заказчика) в первую очередь интересуют сроки возврата вкладываемого капитала, то формулу (1) целесообразно преобразовать и представить следующим образом:

Твн = И1 / (П1 - Нп1) + И2 / (П2 - Нп2) + Иi / (Пi - Нпi) , (3)

где Твн – общий срок возврата инвестиций;

И1, И2, Иi – инвестиции в первый, второй, i-й периоды (этапы) строительства;

П1, П2, Пi – прибыль в первый, второй и i-й периоды (этапы) строительства;

Нп1, Нп2 , Нпi – налог на прибыль в первый, второй, i-й периоды (этапы) строительства.

Таким образом, формула (3) предполагает, что инвестиционный проект следует «раздробить» на технологически законченные блоки (периоды или этапы), каждый из которых имеет самостоятельный параметр по возврату инвестиций. Именно такой подход в наибольшей мере отвечает интересам инвесторов (потенциальных заказчиков), которые, вкладывая собственные, заемные или смешанные средства, вправе знать определенно сроки и способы возврата капитала. Что касается приведенных затрат, то этот показатель обычно используется для сравнения эффективности вариантов инвестиционного проекта.

Поскольку не вызывает сомнений целесообразность расчета срока возврата инвестиций по периодам или этапам, то приведенные затраты следует относить к тем же периодам или этапам. Тогда формула (2) преобразовывается и принимает следующий вид:

Зп(полн) = (С1 + Ен1 К1) + (С2 + Ен2 К2) + (Сi + Енi Кi) минимум, (4)

где Зп(полн) – приведенные затраты (полные) по всему инвестиционному проекту;

С1, С2, Сi – себестоимость продукции по первому, второму, i-му периоду (этапу) осуществления инвестиционного проекта;

Ен1, Ен2, Енi – нормативные коэффициенты эффективности инвестиций, принятые для расчета в первый, второй, i-й период (этап) осуществления инвестиционного проекта;

К1, К2, Кi – затраты (инвестиции) в первый, второй, i-й периоды (этапы) осуществления инвестиционного проекта.

На наш взгляд, в особом рассмотрении нуждается нормативный коэффициент эффективности инвестиций (Eн), представляющий собой величину, обратную сроку окупаемости:

Ен = 1 / Ток , (5)

Например, если Ен = 0,15, то срок окупаемости инвестиций – 6,3 года, при Ен = 0,24 – четыре года, при Ен = 0,5 – два года.

В условиях плановой экономики проекты нормативных коэффициентов эффективности капитальных вложений разрабатывались головными отраслевыми проектными (научно-исследовательскими) институтами на основе аналогов, отобранных построенных и введенных в действие предприятий, а затем утверждались Госпланом СССР на очередную пятилетку.

При переходе к рыночной экономике указанный порядок исчисления Ен утрачен и в данное время неприемлем, поскольку ориентирован на прошлые периоды.

Таким образом, формула (3) предполагает, что инвестиционный проект следует «раздробить» на технологически законченные блоки (периоды или этапы), каждый из которых имеет самостоятельный параметр по возврату инвестиций. Именно такой подход в наибольшей мере отвечает интересам инвесторов (потенциальных заказчиков), которые, вкладывая собственные, заемные или смешанные средства, вправе знать определенно сроки и способы возврата капитала. Что касается приведенных затрат, то этот показатель обычно используется для сравнения эффективности вариантов инвестиционного проекта.

Поскольку не вызывает сомнений целесообразность расчета срока возврата инвестиций по периодам или этапам, то приведенные затраты следует относить к тем же периодам или этапам. Тогда формула (2) преобразовывается и принимает следующий вид:

Зп(полн) = (С1 + Ен1 К1) + (С2 + Ен2 К2) + (Сi + Енi Кi) минимум, (4)

где Зп(полн) – приведенные затраты (полные) по всему инвестиционному проекту;

С1, С2, Сi – себестоимость продукции по первому, второму, i-му периоду (этапу) осуществления инвестиционного проекта;

Ен1, Ен2, Енi – нормативные коэффициенты эффективности инвестиций, принятые для расчета в первый, второй, i-й период (этап) осуществления инвестиционного проекта;

К1, К2, Кi – затраты (инвестиции) в первый, второй, i-й периоды (этапы) осуществления инвестиционного проекта.

На наш взгляд, в особом рассмотрении нуждается нормативный коэффициент эффективности инвестиций (Eн), представляющий собой величину, обратную сроку окупаемости:

Ен = 1 / Ток , (5)

Например, если Ен = 0,15, то срок окупаемости инвестиций – 6,3 года, при Ен = 0,24 – четыре года, при Ен = 0,5 – два года.

В условиях плановой экономики проекты нормативных коэффициентов эффективности капитальных вложений разрабатывались головными отраслевыми проектными (научно-исследовательскими) институтами на основе аналогов, отобранных построенных и введенных в действие предприятий, а затем утверждались Госпланом СССР на очередную пятилетку.

При переходе к рыночной экономике указанный порядок исчисления Ен утрачен и в данное время неприемлем, поскольку ориентирован на прошлые периоды.

Новая книга

Новая книга